又一国产车企,向SiC狂奔!

企查查股权穿透显示,该公司由浙江晶能微电子有限公司(下文简称“晶能微电子”)全资持股,后者控股股东为吉利迈捷投资有限公司。据悉,晶能微电子是吉利旗下功率半导体公司,专注于Si IGBT和SiC MOS的研制与创新。

2022年12月,晶能微电子宣布完成Pre-A轮融资。今年6月,晶能微电子宣布完成第二轮融资。

在不到12个月的时间里,完成两轮融资,从这可以看出吉利对于抢占SiC功率器件市场是有多么迫切。

车企里面如此急切的不止吉利一个,越来越多的车企通过自研、合作、投资等方式进驻功率半导体市场。

市场的呼唤

对于电车来说,随着各国对于新能源政策的推行,现在电车市场仍然处在一个上升时期。

既然电车的需求不少,有关电车的DC-DC模块、电机控制系统、电池管理系统、高压电路等部件需求自然跟着增加,半导体功率器件作为电子装置的核心元器件,需求量直线飙升。

功率半导体在电车上的使用比重远超传统的油车,此外,以SiC和IGBT为代表的功率器件在电车上的价值比重也高于油车。新能源汽车的单车功率半导体价值量达458.7美元,约为传统燃油车的5倍。而量价齐升带动,汽车领域功率半导体市场份额逐年提高,金额约为160亿美元。

在纯电动车中,价值占比前三的分别是,功率半导体(55%)、MCU芯片(11%)、传感芯片(7%)。

迎着电动化的趋势,车规级功率半导体的地位越发重要,车企将权重逐渐移向功率半导体的领域,自然是无可厚非。

假如,这些功率半导体元器件供应充足,或许车企们的行动会放缓。但现实是,过去几年车规级功率半导体一直处于短缺紧张的局面中,尽管目前大部分的汽车芯片供应都已经逐渐恢复正常,但诸如SiC等功率芯片需求依然处于供不应求状态。

上述的电车市场火热外加车功率半导体供应紧张局面,这两者结合迫使车企们踏足功率半导体领域。

车企涉足功率半导体领域,一是可以提高自己品牌的竞争力。SiC功率元器件应用在电车上,通过其优良的物理特性,可以提升电车的驱动效率、缩短电车的充电时间、增加电车的续航里程,这些性能的提升可以让自己旗下的整车产品竞争优势凸显。

二是将技术掌控在自己手中。目前,全球功率半导体供应商前十名全是海外企业,功率半导体技术都掌握在这些欧美日企业的手中,国内功率半导体元器件不得不依赖进口,这对国内车企在全球市场的竞争是不利的。加强企业的自助研发能力和技术储备,打破技术壁垒,将技术掌握在自己手中,在产业链中将获得更多的话语权,减少对外界依赖,这是国内车企未来发展趋势。

三是可以获得安全稳定的供应链。在前几年芯片短缺,交货长达几十周,有些车企的产品被迫减产或者停产。如今,英飞凌、安森美、意法的MOSFET、IGBT等功率半导体器件交货周期长达50周。未来,SiC功率元器件的短缺局面或将继续持续一段时间。面对这样不稳定的供货关系,车企理所当然地想要自己下场来建立一个稳定的供应链,保证自己在面对市场波动时将损失降到最低。

道路的选择

目前,车企想要涉足往以SiC和IGBT为代表的功率半导体领域,基本上是通过自研、合作和战略投资这三种方来实现的。

首先从自研上看,因为自研周期长、研发成本高、投入持续长,并且回报率没有保证,选择该方式的车企比较少。

国内自研车企,除了我们熟知的比亚迪以外,还有前文提及的吉利有自研的动作,其孵化了功率半导体子公司——晶能微电子。今年3月份晶能微电子自主设计研发的首款车规级IGBT产品成功流片,并应用在多款车型上面。现在吉利为了拓宽在SiC功率元器件领域的发展,又注资成立了全新的集成电路子公司。

其次合作,该模式相对于自研来说其承担的投资风险较小,车企可以通过自身的需求来定制产品,而功率半导体企业负责设计开发。

比如,上汽与英飞凌,东风公司与株洲中车时代,理想汽车与三安半导体,长城与同光半导体等,皆通过战略合作协议的签署,力推自身实现车规级IGBT、SiC MOSFET等相关产品的产业化。

通过有限的付出,双方合作获取最大的利益,车企与功率半导体合作得方式逐渐成为主流。

关于投资方面,在这一领域已经是十分常见的事情了。目前市面上的车企几乎全都投资过功率半导体公司,此举不是为了拓宽投资板块就是为了培养潜在的供应商。

最近就有东风入股长飞先进半导体、北汽入股芯聚能半导体等投资消息。

结语

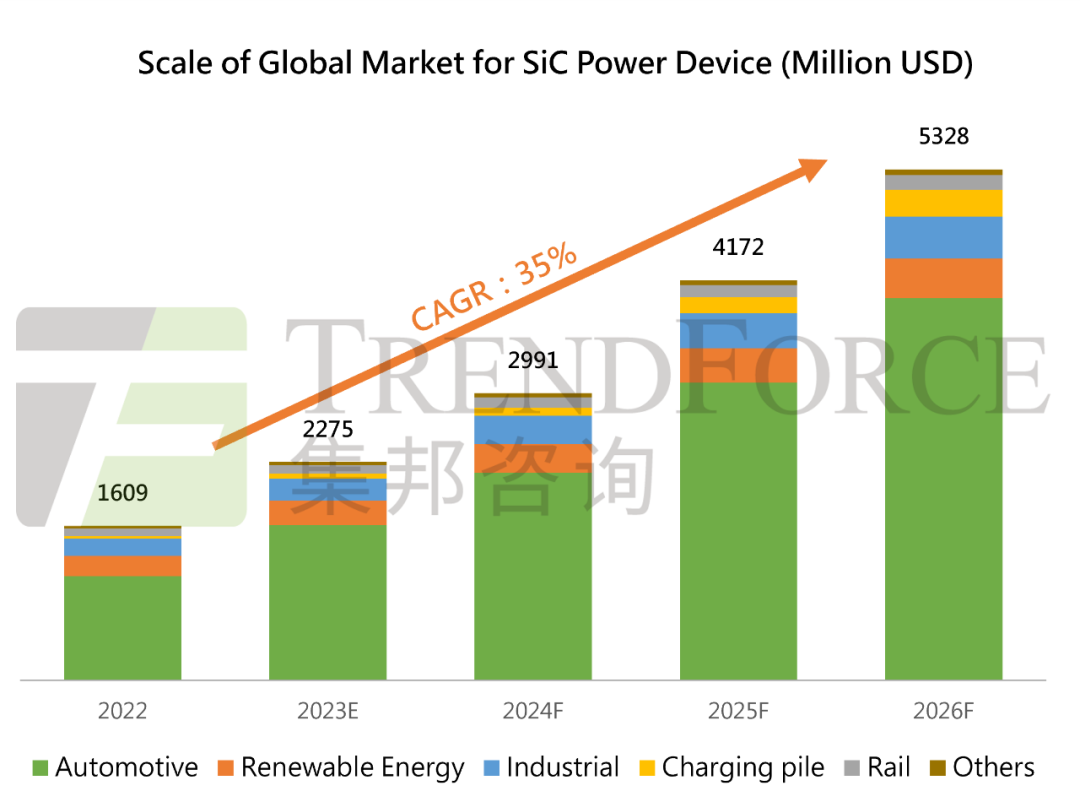

根据TrendForce集邦咨询评估,2023年整体SiC功率元件市场规模达22.8亿美元,年成长41.4%。TrendForce集邦咨询预期,至2026年SiC功率元件市场规模可望达53.3亿美元,其主流应用仍倚重电动汽车及可再生能源。

source:TrendForce集邦咨询

想要在新能源赛道大展身手,功率半导体是绕不过去的存在,以SiC和IGBT为代表的功率半导体器件市场还远未到饱和状态,基于中国是全球最大功率半导体消费市场,未来一定还会有越来越多的车企奋不顾身地往功率半导体领域里面冲。

站内头条

-

供应链急单+AI需求,第二季全球前十大晶圆代工产值季增9.6%

2024-09-13 -

AI PC市场渐热,苹果强大AI芯片M4 问世

2024-05-08 -

三星获得高达64亿美元的芯片法案资金,以扩大德克萨斯州的半导体业务

2024-04-16 -

漂亮手机来了,华为P系列改名Pura

2024-04-16 -

ASML推出全新Hyper-NA EUV技术,预计2030年问世引领半导体新篇章

2024-02-28