业界翘盼的半导体行业“春天”,何时到来?

几大头部晶圆代工厂财报稍显温吞,起色不显

近期,台积电、联电、中芯国际、华虹公司、力积电、世界先进几大头部晶圆代工厂公布了其最新营收。数据显示,晶圆代工领域在今年下半年市况比起此前仍较为平淡,产业回温恐怕将延至明年上半年。以下是部分头部企业最新财报数据整理。

台积电

9月8日,台积电表示,其8月营收达1886.9亿元新台币(约合431.72亿元人民币),月增6.2%,年减13.5%。2023年1月至8月营收总计13557.8亿元新台币年减5.2%。据悉,台积电8月增长主要来自苹果和英伟达的订单。

值得注意的是,这是台积电今年连续第二个月实现销售额增长。但是,一些业界人士表示,这对台积电本季营收来说是个良好的开始,但也不宜过度乐观,因为终端市场或台积电客户的需求尚未见到任何具体的显著改善。

台积电在7月下修全年财测,预估今年营收年减10%,当时管理高层说,除了火热的人工智能(AI)芯片市场外,其他市场需求恶化的情形比预期严重。

联电

9月6日,晶圆代工厂联电发布其8月财报,数据显示8月营收189.52亿新台币,环比下跌0.58%,同比下降25.23%,中止连续5个月环比正增长;前8月累计营收1485.22亿元新台币,同比下降20%。

对于第三季度,联电展望,整体终端市场气氛低迷,预期客户近期仍会维持严谨的库存管理,第三季供应链持续调整库存,晶圆需求前景并不明确,产能利用率将为64%至66%,晶圆出货量减少3%至4%,产品平均售价上涨约2%,全年资本支出维持30亿美元。

中芯国际

8月末,中芯国际发布半年报,2023上半年实现营收213.17亿元,同比下降13.3%;归母净利润29.97亿元,同比下降52.1%;扣非净利润16.45亿元,同比下降68.2%。

中芯国际在财报中表示,上半年营收与利润下降的主要原因是销售晶圆数量的减少、产品组合变动,以及产能利用率下降。销售晶圆的数量由上年同期的372.7万片减少至本期的265.5万片约当8英寸晶圆。

另外,在晶圆业务收入的构成上,以尺寸分类,中芯国际8英寸晶圆占比26.7%,12英寸晶圆占比73.3%,上半年8英寸晶圆营收有所下降,而12英寸晶圆营收约增长了6%。

他预测,三季度将延续二季度量增价跌的情况,预计销售收入环比增长3%到5%,毛利率在18%到20%之间。

华虹集团

华虹公司半年报显示,上半年实现营业收入约88.44亿元,同比增长11.52%;归母净利润15.9亿元,同比增长32.07%。就二季度看,其营收6.31亿美元,同比增长1.7%,环比持平;归母净利润达7852万美元,同比下降6.4%,环比下降48.4%。

从产能和产能利用率来看,二季度末华虹半导体的月产能为347,000片8英寸等值晶圆;8英寸晶圆产能利用率达112.0%,12英寸晶圆产能利用率也高达92.9%。总体产能利用率为102.7%。但本季公司毛利率环比下降4.4个百分点、同比下降5.9个百分点至27.7%。

世界先进

世界先进近日发布的8月财报数据显示,8月合并营收35.17亿新台币,环比减少2.23%、同比减少29.28%。

此外,世界显示累计前8个月营收也比去年同期下滑34.54%,三季晶圆出货量季增4~6%,稼动率持平第二季60%水准,平均售价(ASP)亦持平,但受生产成本及折旧费用增加影响,毛利率估降至25~27%,第三季获利下滑的压力大于营收。

此前业界报道显示,受终端需求不振与市场竞争影响,世界先进近期陆续调降8英寸晶圆代工报价,最高降幅高达三成。世界先进董事长方略在法说会上曾表示,确实有国际大厂杀价对世界先进运营造成一些影响,世界先进将正面应对。

方略称,尽管预计2023年下半年晶圆厂利用率将持平,但世界先进认为,由于库存调整和全球经济复苏,未来其8英寸晶圆厂利用率将有所上升。此外,世界先进将继续谨慎评估产能扩张和12英寸工厂建设计划。

力积电

力积电8月财报数据显示,8月营收34.71亿元,较上月小幅成长1.2%,同比减少46.03%。总体来看,力积电6至8月营收均在34亿元左右,营收偏低。公司先前也预估,第三季本业不排除单季亏损可能。

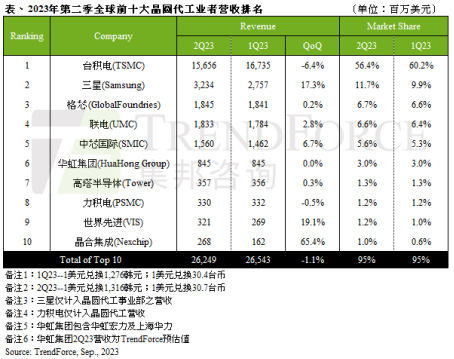

据TrendForce集邦咨询表示,第二季全球前十大晶圆代工产值仍持续下滑,环比减少约1.1%,达262亿美元。

展望第三季,下半年旺季需求较往年弱,但第三季如AP、modem等高价主芯片及周边IC订单有望支撑苹果供应链伙伴的产能利用率表现,加上少部分HPC AI芯片加单效应推动高价制程订单。TrendForce集邦咨询预期,第三季全球前十大晶圆代工产值将有望自谷底反弹,后续缓步成长。

消费电子抬头了吗?不太确定

近期,供应链逐渐释出PC、手机的终端需求回温迹象,其中最为明显的是消费电子行业绝对的主力智能手机。今年8、9月,受益于华为Mate 60系列新机发布,以及iPhone 15新机发布刺激,智能手机市场较为活跃。

但值得注意的是,业界人士表示,由于需求疲软,预计2023年全年全球消费电子市场将呈现下跌状态。目前市场正处于“温和恢复中”,部分创新产品有望刺激需求,但总体消费者购买力仍略显不足。

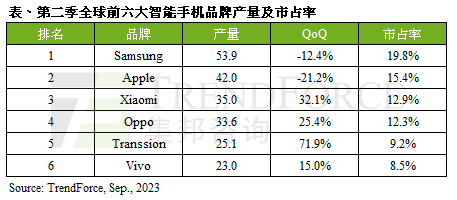

据TrendForce集邦咨询研究显示,继第一季全球智能手机产量同比减少近20%后,第二季产量持续衰退约6.6%,仅2.7亿支。合计2023上半年智能手机产量5.2亿支,对比去年同期衰退13.3%,无论是个别季度或是上半年合计,均创下十年新低记录。

TrendForce集邦咨询预期,今年第四季智能手机市场恐因全球经济状况再经历一波转变,下半年生产量可能因此再度下修。展望2024年,目前经济局势不乐观,TrendForce集邦咨询现仍维持全球产量年增2~3%的预估值,区域性的经济走向是否会再拖累生产表现仍待观察。

头部厂家产能调整,存储器市场走势如何?

手机端需求今年仍旧疲软,存储器领域,随着大厂减产、去化库存、让价意愿减低,存储器市场尤其是NAND Flash市场释放出一些积极信号,预计Q4 NAND Flash价格有望止跌回升,但涨势能否持续仍要观察大厂后续减产以及订单回补情况。

业界消息显示,自今年Q2起,多家存储芯片供应商发出触底信号。三星和美光向经销商发出通知,不再低价接单DRAM及NAND Flash,拒绝接受低于4月的报价。

另据Buiness Korea报道,随着存储厂商的减产动作收尾,库存积压情况正逐步改善。据悉,今年年初三星NAND库存水位超过20周,最高一度飙升至28周,但最近已降至18周,目标年底NAND库存正常化(6-8周水平)。

据TrendForce集邦咨询调查,近日,三星(Samsung)为应对需求持续减弱,宣布9月起扩大减产幅度至50%,减产仍集中在128层以下制程为主,其他供应商预计也将跟进扩大第四季减产幅度,目的加速库存去化速度,预估第四季NAND Flash均价有望因此持平或小幅上涨,涨幅预估约0~5%。

如同年初TrendForce集邦咨询预测,NAND Flash价格反弹会早于DRAM,由于NAND Flash供应商亏损持续扩大,销售价格皆已接近生产成本,供应商为了维持营运而选择扩大减产,以期带动价格止跌反弹。其中,NAND Flash Wafer合约价已在8月反弹,且随着减产幅度扩大,客户备货力道有望回升,进一步支撑9月NAND Flash Wafer合约价续涨。不过,若NAND Flash涨势要延续至2024年,仍仰赖持续性的减产,以及需观察Enterprise SSD采购订单是否会大幅回补。

结语

总体而言,业界复苏迹象已出现,但总体复苏步伐被多类因素牵绊,速度有所放缓。业界翘盼的半导体行业“春天”,或许要晚些到来。

站内头条

-

供应链急单+AI需求,第二季全球前十大晶圆代工产值季增9.6%

2024-09-13 -

AI PC市场渐热,苹果强大AI芯片M4 问世

2024-05-08 -

三星获得高达64亿美元的芯片法案资金,以扩大德克萨斯州的半导体业务

2024-04-16 -

漂亮手机来了,华为P系列改名Pura

2024-04-16 -

ASML推出全新Hyper-NA EUV技术,预计2030年问世引领半导体新篇章

2024-02-28